Agenzia delle Entrate: come ottenere una nuova rateizzazione

Con la Circolare n. 41/E dell’Ottobre 2016, l’Agenzia delle Entrate ha previsto la possibilità per quei contribuenti che sono decaduti dalla rateazione tra il 16 ottobre 2015 e il 1° luglio 2016, di ottenere un nuovo piano di dilazione. Condizione necessaria per fruire del nuovo piano di rateazione è presentare la domanda all’Agenzia delle Entrate entro il 20 ottobre 2016 ed effettuare il primo versamento entro 60 giorni dalla comunicazione di accettazione del Fisco. Ma vediamo quali sono le modalità e i termini per poter accedere a questo beneficio.

Chi può fare domanda

Possono fruire del nuovo piano di rateazione i contribuenti che:

- hanno optato per un approccio di reciproca collaborazione e cooperazione con il fisco definendo le somme dovute attraverso il ricorso ad uno dei seguenti istituti: accertamento con adesione, processo verbale di constatazione o invito a comparire;

- hanno fruito dell’acquiescenza, ossia di fronte ad avvisi di accertamento fondati su dati e valutazioni difficilmente contrastabili hanno deciso di accettare l’atto, ottenendo in questo modo una riduzione delle sanzioni amministrative irrogate;

- hanno optato per il pagamento in forma rateale;

- sono decaduti dal piano di rateazione a causa del mancato versamento di una rata (diversa dalla prima) entro il termine di pagamento della rata successiva.

Quali sono le condizioni

Affinché il contribuente possa richiedere la rateazione bis è necessario che si verifichino alcune condizioni:

- la decadenza dalla precedente rateazione deve essersi verificata tra il 16 ottobre 2015 e il 1 luglio 2016;

- la richiesta del nuovo piano rateale da parte del contribuente decaduto deve essere presentata all’Ufficio dell’Agenzia delle Entrate entro il 20 ottobre 2016;

- alla data di presentazione dell’istanza è presente un debito residuo ancora da pagare.

E’ bene ricordare che il nuovo piano di rateazione può essere accordato anche qualora all’atto della presentazione della richiesta le rate scadute non risultino saldate.

Come farne richiesta

I contribuenti interessati possono presentare entro il 20 ottobre 2016 una semplice domanda all’Ufficio competente dell’Agenzia delle Entrate. Per Ufficio competente si intende l’Ufficio che ha emesso il provvedimento di rateazione: Direzione Regionale, Direzione Provinciale o Centro Operativo di Pescara.

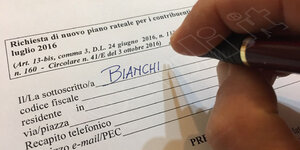

Questo il modello predisposto dall’Agenzia delle Entrate. Una volta compilato il modello può essere presentato con le seguenti modalità:

- consegna diretta presso l’Ufficio;

- invio per raccomandata;

- invio per Posta Elettronica Certifica (PEC).

Attenzione: qualora si optasse per l’invio tramite raccomandata, ai fini della scadenza farebbe fede la data di invio attestata dal timbro postale presente sulla busta.

E’ importante che il contribuente indichi i recapiti telefonici o l’indirizzo di posta elettronica dove può essere contattato dall’Ufficio.

E’ altresì importante che sul modello vengano riportati gli estremi dell’atto a cui si riferisce il piano di rateazione per il quale si è verificata la decadenza, nonché il numero delle rate trimestrali in cui si intende pagare l’importo ancora dovuto. In caso di mancata indicazione si intende il numero massimo di rate consentito.

L’Agenzia delle Entrate ricorda attraverso la sua circolare che occorre fare attenzione alla data in cui è stato perfezionato l’atto originario, poiché il nuovo piano rateale resta collegato ad esso. Ciò perché il 22 ottobre 2015 con la Legge 159 sono state introdotte delle novità circa le modalità di pagamento delle somme dovute a seguito di accertamento con adesione e di acquiescenza, in particolare elevando il numero di rate.

In virtù delle novità introdotte, se il piano precedente di rateazione si è interrotto prima del 22 ottobre 2015, è possibile un nuovo piano da 8 a 12 rate trimestrali; se invece il piano precedente si è interrotto dopo il 22 ottobre 2015, il debito residuo è nuovamente dilazionabile in un numero di rate trimestrali da 8 a 16.

Verifiche e concessione nuovo piano

Ricevuta l’istanza da parte del contribuente, l’Ufficio verifica se la domanda è stata presentata nei termini e se la decadenza della rateazione si è verificata nel periodo indicato, ossia tra il 16 ottobre 2015 e il 1 luglio 2016. Se queste condizioni risultano soddisfatte, l’Ufficio sospende i carichi eventualmente già iscritti a ruolo o affidati ad Equitalia per effetto della decadenza dalla rateazione e, tenendo conto delle richieste del contribuente oltre che della normativa applicabile, elabora un nuovo piano di dilazione.

L’importo oggetto del nuovo piano rateale è costituito da imposte, interessi e sanzioni ancora dovuti in base all’originario piano rateale nonché dagli interessi di rateazione. Chiaramente sono scorporate le somme eventualmente pagate dal contribuente subito dopo la decadenza dalla precedente rateazione, magari per effetto dell’attività di recupero intrapresa dall’Ufficio e da Equitalia.

A questo punto all’Ufficio comunica al contribuente che l’istanza è stata accolta. Tale comunicazione può essere consegnata direttamente, spedita mediante raccomandata con avviso di ricevimento o inoltrata attraverso la Posta Elettronica Certifica (PEC).

In questa comunicazione l’Agenzia delle Entrate indica l’importo relativo alla prima rata che deve essere versato mediante modello di pagamento F24 (si raccomanda di riportare il codice dell’atto originario). Tale versamento deve essere effettuato entro e non oltre 60 giorni dalla ricezione da parte del contribuente della predetta comunicazione.

Subito dopo aver effettuato il versamento della prima rata, il contribuente deve, entro i successivi 10 giorni , far pervenire la quietanza dell’avvenuto pagamento all’Ufficio competente. Quest’ultimo procede ad effettuare gli opportuni controlli e predispone il piano di rateazione definitivo con la corretta indicazione delle scadenze trimestrali delle rate successive e dei relativi importi dovuti.

Quando si decade

Il contribuente decade dal nuovo piano di rateazione quando:

- non versa la prima rata;

- non versa una delle rate diverse dalla quella iniziale entro il termine di pagamento della rata successiva.

In questo casi l’Ufficio procederà ad iscrivere a ruolo il debito residuo, comprensivo di imposta, interessi e sanzioni e ad affidarne la riscossione ad Equitalia.